建站软件生态里可能长出 SaaS 独角兽吗?

许多 DTC SaaS 产品正从建站软件的生态中生长出来,正如许多中国 SaaS 产品从钉钉生态中生长出来。本文作者将分享近期对 DTC SaaS 的观察和认知及 DTC SaaS产品 发展情况进行分析,值得阅读了解。

中国品牌出海的掘金队伍,离不开为他们服务的卖水人。消费品出海从跨境电商时代过渡到品牌出海时代,在交易方式、目标人群、服务流程上都发生了巨大改变。因此,品牌方的需求很可能也在发生改变。这意味着消费品出海行业应该存在 SaaS 创业公司的新机会。我们把这些服务品牌出海的 SaaS 公司统称为 DTC SaaS。

我们认为 DTC SaaS 的机会可能会是基于 Shopify、Shopline、店匠,以及其他建站平台共同构成的建站软件生态里。因为独立站是 DTC 行业最重要的基础设施,最重要的商业行为都发生和聚合在独立站上,我们认为不太可能出现比建站平台更大的 DTC SaaS 公司。

但这不意味着没有初创公司的机会,建站平台为品牌方提供了独立站建站的服务,但独立站本身不能帮助品牌完成选品、资源管理、交付、营销等等活动,所以这些独立站平台都开放了接口,让第三方公司将各种工具接入自己的产品中,让建站平台成为一个提供一条龙服务的 super app,而平台为这些第三方公司解决了获客问题。

这样的生态我们并不陌生:许多 DTC SaaS 产品将从建站软件的生态中生长出来,正如许多中国 SaaS 产品从钉钉生态中生长出来。2021 年,钉钉上营收过千万的 ISV (独立软件开发商)新增 11 家,近一半上架应用的ISV公司成功融资,纯 SaaS 过去一年获得的融资总额超过 60 亿元。钉钉自身也参与投资了诸如奥哲、蓝凌这些基于钉钉生态的 SaaS 公司。

我们在这篇文章中,分享我们近期对 DTC SaaS 的观察和认知:

- 许多 DTC SaaS 公司正从建站生态中生长出来。这些 DTC SaaS 公司多以工具软件为主,并通过多个工具形成工具矩阵。一些 DTC SaaS 公司通过收购来形成工具矩阵。

- Shopify 正在通过投资和收购来布局 DTC SaaS。这些公司融资金额和估值都不低,多以工具软件为主,但也有公司试图在 Shopify 生态建立平台。

- 中国的 DTC SaaS 发展路径难以照抄海外 DTC SaaS。中国 DTC SaaS 被建站平台收购的可能性较小;工具型 DTC SaaS 壁垒主要在于使用体验上的优化,而体验上的优化需要 DTC SaaS 公司对海外企业和消费者有深入理解,以及早期入局带来的先发优势,这两点都不是中国企业的优势;中国企业需要的不仅是一个工具,而是一套保姆式的服务,解决一个完整的问题;一些强需求的 SaaS 工具已经被马帮、易仓这些早一批的创业公司占据了山头,初创公司入局的难度较高。

- 我们将网红营销 SaaS 作为案例进行分析,并认为这种尝试可能代表了 DTC SaaS 的一种发展路径。这样的路径下,SaaS 和企业服务出现了重合,但这种重合是中国 2B 市场短期内无法避免的必经阶段。

一、建站生态长出来的海外 DTC SaaS

事实上,已经有不少 DTC SaaS 公司从建站生态中长出来。这些 DTC SaaS 公司通常从 Shopify 起家,但同时也会接入到 Big Commerce、WooCommerce、Magento 等其他建站平台上。

目前海外的 DTC SaaS 产品多以工具为主,通过解决品牌方在运营独立站时遇到的具体问题来提升运营效率。因为每个工具都旨在解决一个具体问题,这些 SaaS 公司通常会有一个产品矩阵,矩阵中的不同工具共同解决品牌方在运营环节中会遇到的各种问题。

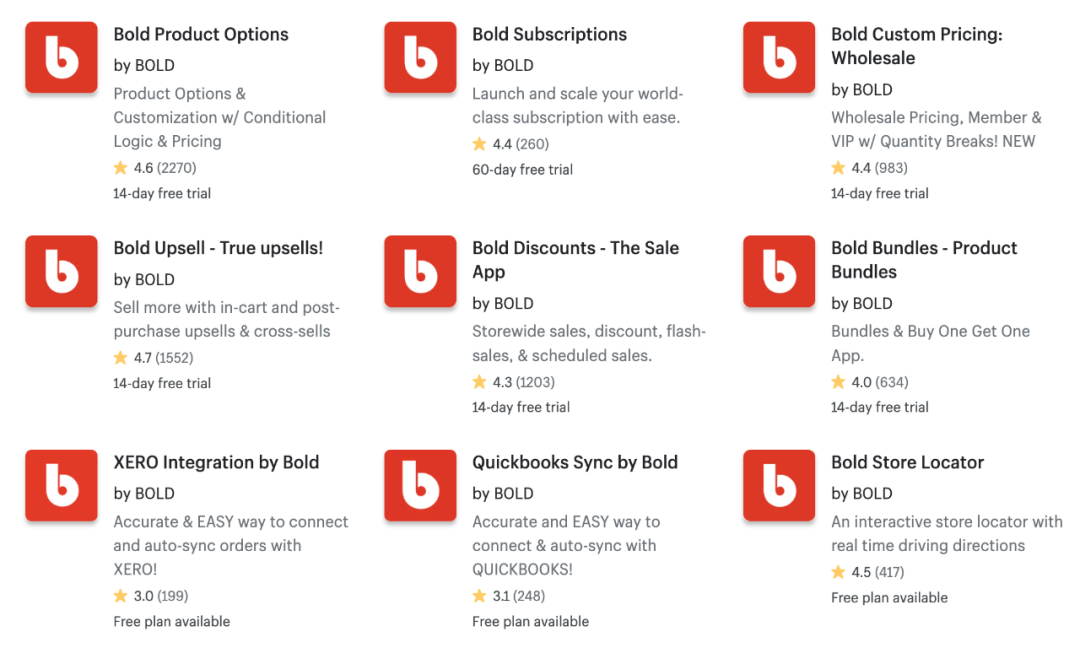

位于加拿大的 Bold Commerce 是海外 DTC SaaS 的典型代表,长期以来在 Shopify 上拥有最多的付费用户,于 2021 年 1 月获得 3500 万加元的 B 轮融资。Bold Commerce 用户最多的两个工具分别是 Bold Product Option 和 Bold Upsell。Bold Product Option 为品牌方提供产品选项按钮,让消费者能够方便地选择产品颜色、尺寸,以及其他定制化选项。Bold Upsell 帮助品牌方在消费者的各个购物环节中推荐商品,以提高连带率。除了这两个工具外,Bold Commerce 还提供订阅服务、打折促销、会员服务、批发服务等等工具。

Bold Commerce部分工具产品矩阵

Bold Commerce 这样的工具类 DTC SaaS 会有比较相似的发展路径,那就是不断开发新的工具,扩充自己的矩阵。这样的发展路径下,公司的发展主要来源于品牌方用户的增长和通过增加新工具来增加对单个品牌方的服务深度。由于品牌方用户的数量很大一部分将由 DTC 的行业发展状况决定,公司的增长核心在于扩充高质量工具的数量。在这样的逻辑下,开始出现一些并不从头开发工具,而是直接收购工具的 DTC SaaS 公司。这些公司通过收购工具来形成自身的产品矩阵,并利用团队的产品认知和市场认知来迭代这些被收购的工具。

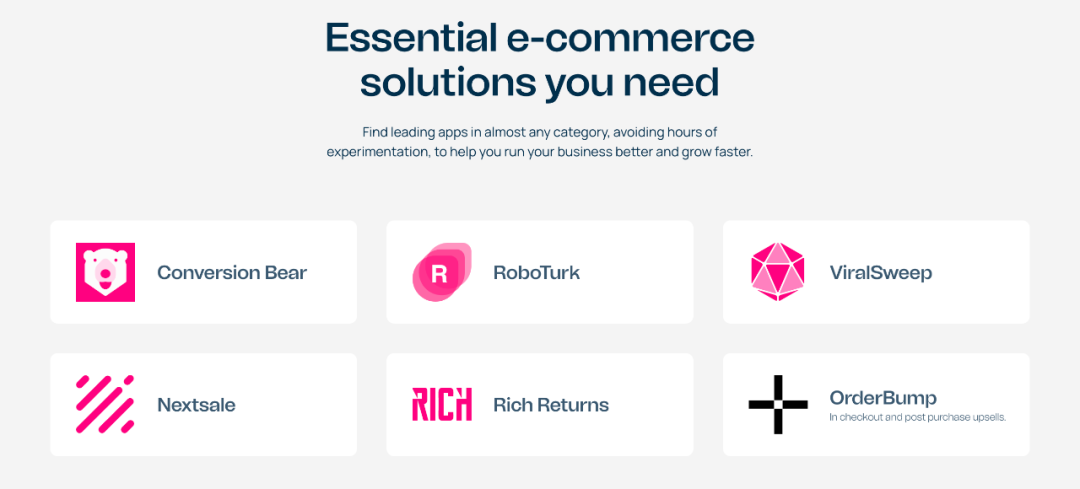

AppHub 就是这样一家公司,收购约 20 个工具软件,包括 Orderbump、ViralSweep 等等。AppHub 目前拥有 10 万付费客户,在 2022 年 4 月获得了 6000 万美元的融资。此外还有一家名为 Sureswift Capital 的基金,虽然Sureswift Capital 是一家基金,但他的模式和 AppHub 非常相似,专注于收购各种 DTC SaaS 工具。

AppHub部分工具产品矩阵

二、Shopify 的 DTC SaaS 阵营

如我们在前文所说,DTC 行业最重要的商业行为都发生和聚集在建站平台上,建站平台可能会是 DTC SaaS 的行业巨头。既然手握超过一百万个品牌,那么进一步整合其他 DTC SaaS,增加对客户的服务深度并从中再次收获价值,就是非常自然的事情了。Shopify 确实也正在做这样的事情。

Shopify 至少投资或收购了 7 家初创 DTC SaaS 公司。这些公司都依托于 Shopify 而存在 ,但在其他平台也可以使用。

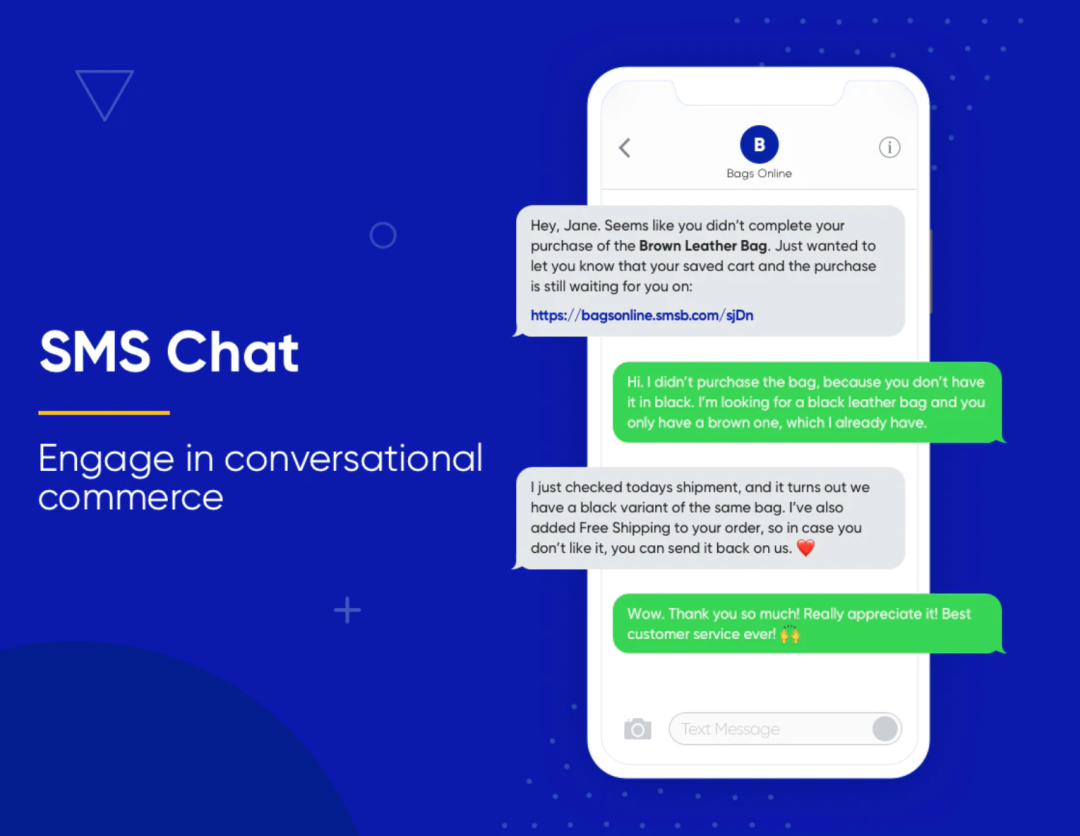

Yotpo 是一家营销工具公司,为品牌方提供评论展示、消费者忠诚、消费者转介绍、短信&邮件营销等工具。Yotpo 在 2021 年获得 Shopify 的投资,投资金额未公开,但 Shopify 进入之前,Yotpo 刚完成一轮 2.3 亿美元的 F 轮融资,估值 14 亿美元。F 轮融资时,Yotpo 拥有约 1 万个付费用户。

Yotpo 短信营销工具

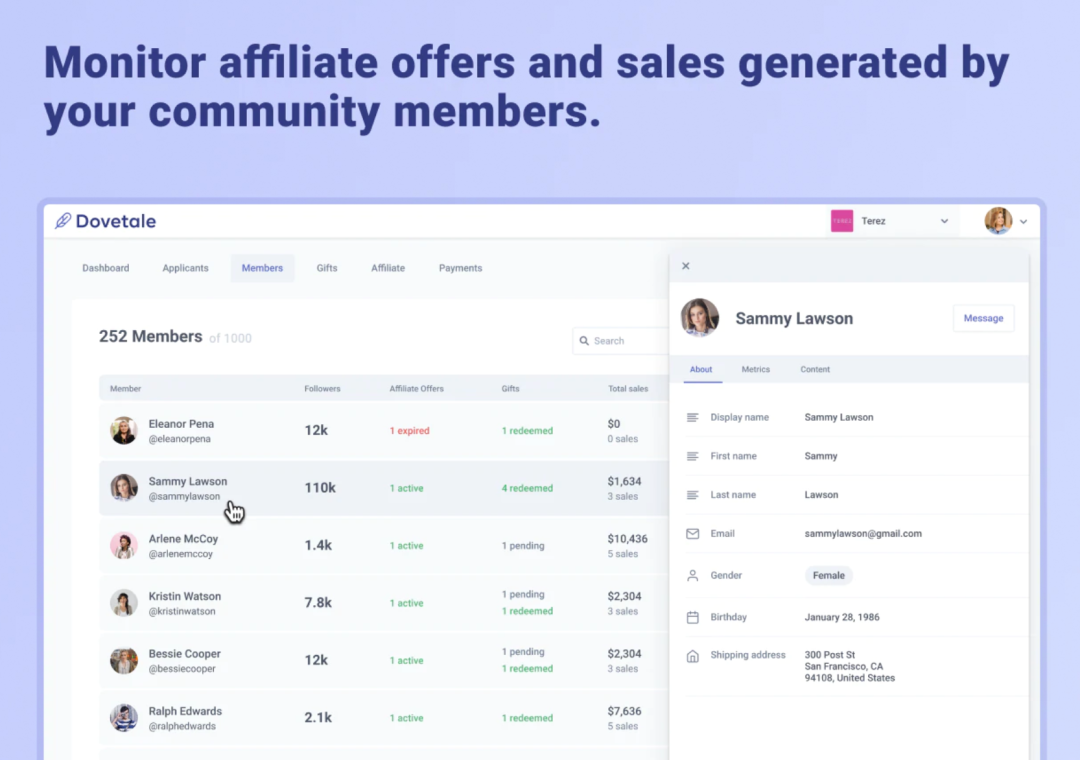

Dovetale 是一个联盟营销 SaaS,提供联盟营销需要的推荐码生成、销售追踪、佣金追踪等工具,帮助品牌管理KOL营销活动。该平台将企业和 KOL 联系起来,使其更容易与 KOL 合作并跟踪品牌的销售情况。Shopify 在 2022 年收购了 Dovetale,但没有披露价格。

Loop Returns 是一家退货优化公司,通过鼓励用户换货来减少退货率和客户流失率。Shopify 在 2021 年参与了对 Loop Returns 的 B 轮融资,该轮融资金额 6500 万美元,估值 3.4 亿美元。

Tapcart 是一家帮助 shopify 商户将独立站转换成品牌手机 APP 的公司,拥有几千个付费客户。Shopify 在 2021 年 6 月参与了对 Tapcart 的 B 轮融资,该轮融资金额 5000 万美元。

Bench 是一家记账工具公司。Shopify 在 2021 年 6 月参与了 Bench 的 6000 千万美元 C 轮融资。Swyft 是一家物流 SaaS 公司,帮助品牌用较低成本实现当日送达服务。

能够看到,上面提到的 DTC SaaS 公司都是工具型公司,这和整个建站生态里的情况一致——绝大多数 SaaS 公司都在做工具。但也有例外,在 Shopify 收购的公司中,有一家叫做 Disco Growth Network (原名 co-op)的公司,不满足于做工具,而是希望在建站生态内创造一个平台。

Disco Growth Network

Disco Growth Network 有一些基础数据工具,比如追加销售、用户问卷,但它的特别之处在于把独立站商家组织成了一个会员商家网络,并利用这个网络提升品牌方的销量。比如,独立站商家可以在网络中寻找调性类似,但不是竞品的其他品牌,并在这些品牌的独立站上做投放。在 Facebook 和 Google 上投放日益昂贵,这种面向精准的人群投放能够大大降低获客成本。

再比如,单个独立站的运营数据和用户画像数据量较小,难以支持品牌做出有效的洞察。Disco Growth Network 结合网络内各个品牌的数据,能够给到商家更多关于用户画像和消费习惯的洞察。Disco Growth Network 目前已经有超过 600 家品牌入驻,并在 2022 年完成 2000 万美元 A 轮融资,Shopify 也参与其中。

三、中国 DTC SaaS 路在何方?

如前文所说,海外 DTC SaaS 公司多选择了运营工具这个方向,但我们认为出于好几方面的原因,这条路径可能不适合中国的初创公司。

第一,工具类 DTC SaaS 的退出路径大概率是被建站平台收购。但一方面,店匠、Shopline 这些中国建站平台仍处于发展早期,对收购工具类 SaaS 的意向尚不明朗。另一方面,Shopify 对于收购北美以外的 DTC SaaS 公司没有显示出兴趣。举例来说,目前 Shopify 上使用人数最多的两个联盟营销工具分别是印度开发者的 Goaffpro 和越南开发者的 Uppromote,但是 Shopify 却是收购了用户数量比两者远小的硅谷创业公司 Dovetale。Shopify 这么做当然无可厚非,收购硅谷的公司能够更容易地管理,也更容易合作、帮助被收购公司产生新的增长机会。

Dovetale

第二,中国企业的短处是不如海外公司懂海外企业和海外用户。工具类 DTC SaaS 技术壁垒较低,不同工具的功能咋眼一看都大差不差,因为其核心的区别不是在于功能,而是在于针对海外企业和消费者的需求在使用体验上进行优化。这些在使用体验上的优化需要 DTC SaaS 公司对企业和消费者有深入理解,以及早期入局带来的先发优势:根据早期用户的反馈不断迭代,在体验上做到先人一步。这两点都不是我们的长处,我们的长处是更懂中国企业的需求,以及容易获得中国企业客户资源。用我们的短处去打别人的长处,将会是比较困难的路径。

另外,和第一点相关的一个问题是,尽管 Shopify 表示不会在资源上减少对被收购公司竞品的支持,但 Shopify 一定会对被收购公司有资源的倾斜,并且让被收购公司的发展计划与 Shopify 的发展同步。被 Shopify 收购的工具类 DTC SaaS 公司将会拥有更多的优势,对中国的工具类公司产生更大的压力。Shopify 生态下,最后跑出来的工具类 DTC SaaS 大多数都会是 Shopify 系的 DTC SaaS。

第三,中国 DTC SaaS 公司的长处是更懂中国客户的需求,以及容易获得中国客户资源,而中国客户需要的不仅仅是工具。不只是 DTC SaaS,SaaS 公司在中国面临的一个普遍问题是中国客户对于 SaaS 的期待和欧美客户非常不同,他们需要的不是工具,是一套保姆式的服务,帮他们解决一个完整的问题,否则他们的付费意愿不会很高。

第四,一些强需求的 SaaS 工具已经被早一批的创业公司占据了山头,初创公司入局的难度较高。在跨境电商时代,就已经诞生了一批 ERP 和 WMS 工具,出现了诸如领星、马帮、易仓这些头部跨境 SaaS 公司。订单管理、仓库管理、跨境交付是中国跨境卖家的痛点,而且涉及中国跨境行业的具体 know-how,是中国公司擅长,而国外公司难以攻入的市场。但是,从跨境贸易时代进入品牌出海时代,不存在诞生新的 ERP、WMS 工具的机会,因为无论商家是在亚马逊上卖货,还是在独立站上卖货,订单管理、仓库管理、跨境交付的后端部分是没有变化的。原先的 ERP、WMS 软件能够直接在转型独立站后使用。

四、以网红营销为案例,看中国 DTC SaaS 的可能路径

那么,DTC SaaS 初创公司的机会在哪里?我们最近和许多网红营销初创公司(包括网红营销 SaaS 初创公司)交流,对网红营销 SaaS 在中国的可能路径有了一个初步认知。我们认为,网红营销 SaaS 的路径,具有一定的代表性,也许能为其他 DTC SaaS 的发展路径提供参考。

先介绍一下品牌出海行业里网红营销的市场情况。和中国市场一样,品牌出海也需要做网红投放来触达消费者和建立品牌形象。在做网红投放的时候,用本地人的面孔来介绍产品是更容易建立消费者信任。但是目前所有品牌方都会遇到一个难题:那就是难以和本地网红进行商务合作,或者商务合作的效率极低。

目前市场上存在一些工具,例如上文提到的 Uppromote、Dovetale,能够帮助品牌方去管理已经对接的网红,比如查看网红的带货情况并根据带货情况给他们分佣。这些工具也拥有自己的网红数据库,品牌方可以通过这些工具去搜索和联系网红。中国市场上现存的网红营销 SaaS 软件,也是延续着同样的路径。

这些工具虽然好用,但是只能节省品牌方去社交媒体上搜寻网红的时间,而无法解决品牌最痛的痛点,也就是和这些网红进行高效的商务合作。出海网红营销真正困难的事情,是说服网红与一个不熟悉的中国品牌进行合作,并且帮助中国品牌用符合品牌定位的方式触达潜在消费者。如我们上文所说,中国客户需要的是一套保姆式的服务,帮他们解决一个完整的问题。

于是,品牌方的这些需求,催生了一批帮助他们和海外网红对接的初创广告公司,这些公司承担了网红搜索和商务工作,甚至还帮助品牌做品牌定位和海外营销全案。这些广告公司解决了品牌在出海营销上的巨大痛点,同时吃下了品牌方很大一部分现金流(也因此有很好的现金流),但是问题是本质上是一个重人力、没有规模效应的生意。

那么问题来了:是否存在一种网红营销 SaaS,既能帮助品牌解决其痛点,又具有规模效应?我们认为存在,但是需要时间和资源。

在继续解释这个商业模式之前,我们先分析一个问题,那就是为什么现有网红营销 SaaS 都是以工具形式出现,而不是平台。

工具和平台最大的区别是前者解决商家单向地解决的一个具体的问题(比如群发邮件、搜索网红、设计独立站等等),而后者则把需求和供给两端给链接起来,让供需两端进行交易。但平台作为商业模式要成立,有一个几乎是必须的前提,那就是交易内容要足够标准化。滴滴能够成为一个平台,因为网约车的服务非常简单「把一个人从 A 点送到 B 点」。

而广告行业则难出平台,因为每个用户的需求都是深度定制化的,交付的结果也极为非标。网红营销在目前这个阶段很难出平台,因为一方面,品牌方仍在网红营销的早期探索阶段,还不确定自己的需求究竟是什么,或者对海外网红营销的合理期待应该是怎样的;另一方面,海外网红对中国出海品牌没有认知,网红营销在海外有另一套逻辑且不如中国成熟,因此海外网红经常无法提供标准化的服务。供需两方的模糊状态,也是网红营销商务沟通效率极低的根本原因。

回到之前的问题:是否存在一种网红营销 SaaS 平台,既解决品牌痛点,又具有规模效应?我们认为存在,但需要等待市场的成熟。一方面,想要成为平台的创业公司在这个阶段仍然不得不重度服务品牌方,以了解品牌方的需求,甚至教育品牌方对海外网红营销的合理预期应该是怎样的。在中国,网红带货已经相当成熟,品牌方投放时的期待常常是带货效果。

但是在海外,观众转化为消费者的链路非常的长,用带货效果去考察一个网红是否值得合作就非常不现实,合理的预期应该是种草、触达,以及品牌建设。另一方面,平台要和品牌一同去教育海外网红,告诉他们中国品牌值得合作,有利于他们自身的网红事业,以及把一套标准化的网红服务流程交给他们。

中国品牌出海行业正以极快的速度发展着,市场正在走向成熟,但市场的成熟对于所有玩家都是公平的,因此只有积累到足够多网红资源的公司,才能作为一个网红营销平台跑出来。目前大多数广告公司对接网红的方式仍然较为低效,也是通过邮件或私信触达网红,耗时长且回复率低(10% 已经算是非常好的结果)。这种触达方式也很难将标准化、成体系的服务流程交给网红,因为网红不被广告公司管理。网红营销平台需要像滴滴司机一样的供给,以一种松散的方式被平台管理。

如果这样的平台一年服务 5000 个客户,平均每个客户投放 10 万,那么平台规模就可以达到 5 亿。这样的网红营销平台可以嵌入建站生态之中,作为获客的入口,也可独立于建站生态而存在,因为前期服务会积累初始用户,也因为平台的高效本身就有吸引顾客的能力。

一句话总结的话,网红营销 SaaS 的路径将是这样的:接受前期服务客户将是高定制化和非标的事实,并和市场一起成长,积累行业 know-how;在供给两侧都足够清晰简单时,利用前期积累的资源成为一个平台。

这样的 DTC SaaS 或许很难算得上是 SaaS,而是一种企业服务。不过,SaaS 和企业服务的重合,或许是目前中国 2B 市场短期内无法避免的必经阶段。DTC SaaS 也难以幸免。